С 01.01.2023 года вступает в силу Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», в соответствии с которым вводится институт единого налогового счета.

15.12.2022 года в налоговых инспекциях Самарской области пройдет день открытых дверей по данному вопросу. Налогоплательщики в этот день могут посетить любую близлежащую налоговую инспекцию и узнать интересующую их информацию по данному вопросу.

Кроме того, задать свой вопрос можно по единому телефонному номеру налоговой службы 8 800 222-22-22.

Ответы на наиболее популярные вопросы размещены на сайте ФНС России по ссылке https://www.nalog.gov.ru/rn77/service/kb/?t1=1028 (тематика – !Единый налоговый счет (ЕНС)).

Единый налоговый счет (ЕНС) - это форма учета совокупной обязанности налогоплательщика и перечисленных денежных средств в качестве единого налогового платежа.

Единый налоговый платеж (ЕНП) - это сумма денежных средств, перечисляемая налогоплательщиком, в бюджетную систему Российской Федерации на счет Федерального казначейства (открытый в УФК по Тульской области) для исполнения совокупной обязанности налогоплательщика.

Плюсы:

1. Внедрение ЕНС позволит изменить и упростить механизм исполнения обязанности по уплате налогов и обеспечит экономически обоснованный расчет суммы пеней на общую сумму задолженности перед бюджетом. Исчезает необходимость перечисления большого количества платежей.

2. Ситуация, при которой у одного плательщика имеется одновременно задолженность и переплата по разным платежам, исключается. Уточнение платежных документов исчезнет за ненадобностью.

3. Устанавливаются единый срок представления деклараций (расчетов) уведомлений – 25 число, а также единый срок уплаты налогов – 28 число. Упрощается платежный календарь налогоплательщиков, что позволяет платить все налоги 1 раз в месяц единым налоговым платежом с 2 изменяемыми реквизитами (ИНН и сумма платежа).

4. Положительное сальдо на ЕНС является деньгами налогоплательщика, которые он может использовать как актив: быстро вернуть (налоговый орган направит распоряжение на возврат в ФК не позднее следующего дня после поступления заявления от плательщика) или направить на счет другого лица, либо направить в счет исполнения предстоящей обязанности по уплате конкретного налога.

5. Введение института ЕНС планируется одновременно с расширением сервисных возможностей ФНС России – онлайн доступности для плательщиков детализации начислений и уплаты налогов, а также дальнейшей интеграции с IT-платформами плательщиков в этой части.

6. При необходимости всегда можно будет получить детализацию, как сформировался баланс, на что и как были распределены платежи.

В качестве ЕНП перечисляют: налог на прибыль, НДС, НДФЛ, страховые взносы (исключение — взносы на травматизм, их перечисляют в Социальный фонд России, созданный на базе ПФР и ФСС), налог на имущество организаций, земельный налог организаций, транспортный налог организаций, УСН, ЕСХН, госпошлину, на которую суд выдал исполнительный документ и др. Дополнительная информация будет размещена на сайте ФНС России.

Сбор за пользование объектами животного мира, сбор за пользование объектами водных биоресурсов, налог на профессиональный доход, НДФЛ за выдачу патента иностранным гражданам, госпошлину, по которой суд не выдал исполнительный документ: перечисляются по прежним реквизитам с правильным указанием ИНН/КПП налогоплательщика, КБК, ОКТМО, срока уплаты.

Самым существенным образом изменение затронуло НДФЛ. По новым правилам срок его уплаты не привязан к виду выплаты, из которой произвели удержание.

Налог, который удержали в период с 23-го числа предыдущего месяца по 22-е число текущего, нужно уплатить не позднее 28-го числа текущего месяца.

Исключения — декабрь и январь.

Перечисление налоговыми агентами сумм налога, исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января, за период с 23 по 31 декабря не позднее последнего рабочего дня календарного года.

Определение принадлежности ЕНП осуществляется автоматически строго в соответствии с правилами, установленными ст. 45 Налогового кодекса. Суммы обязательств ЮЛ и ИП будут погашены исходя из указанных сумм самим плательщиком в декларации или в уведомлении об исчисленных суммах.

Сначала будет погашена недоимка - начиная с налога с более ранним сроком уплаты, затем начисления с текущим сроком уплаты, затем пени, проценты и штрафы.

Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств.

Основные особенности заполнения платежных поручений на уплату налогов с 2023 года заключаются в следующем:

- вводятся единые банковские реквизиты получателя средств (УФК по Тульской области указывается всеми регионами, т.е. вне зависимости от региона, где находится плательщик):

- помимо банковских реквизитов в платежном поручении изменяются только ИНН налогоплательщика и сумма платежа.

ВАЖНЫМ моментом является норма Налогового кодекса, которая обязывает налогоплательщиков, кроме представления деклараций (расчётов), представлять в налоговые органы Уведомления об исчисленных суммах налогов.

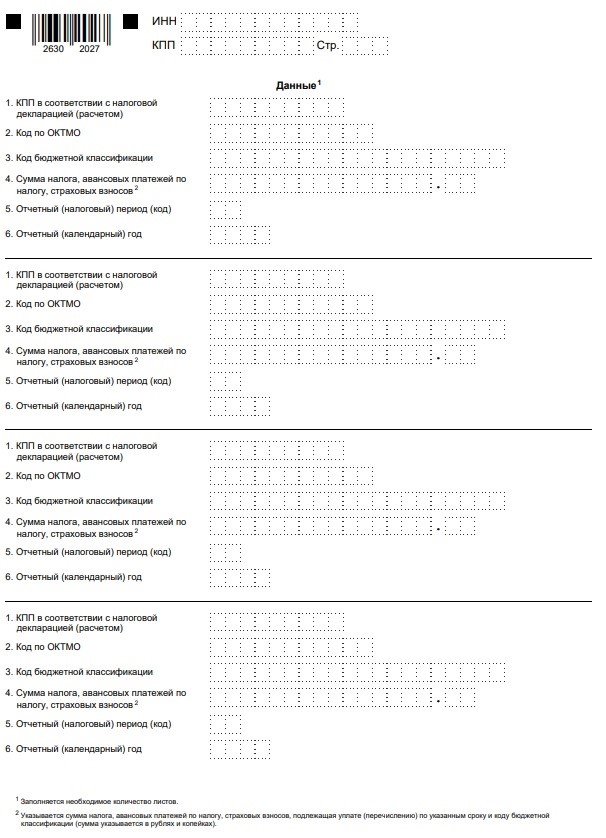

Уведомление об исчисленных суммах подается юридическими лицами и индивидуальными предпринимателями по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем уплата налогов, авансовых платежей по налогам, сборов, страховых взносов (НДФЛ, страховые взносы, имущественные налоги юридических лиц, упрощенная система налогообложения) (п.9 ст. 58 НК РФ).

Уведомление об исчисленных суммах представляется в налоговый орган не позднее 25 числа месяца, в котором установлен срок уплаты налога и страховых взносов.

Представление Уведомления – это в первую очередь в интересах самого налогоплательщика, налогового агента.

ЕНП – НЕ является зачислением конкретного налога в соответствующий бюджет.

Например, организация ежемесячно 28 числа перечисляет, как она полагает, НДФЛ или страховые взносы. Но Уведомление об исчисленных суммах НДФЛ и страховых взносов не представляет. В такой ситуации перечисленные платежи будут учтены на ЕНС как переплата и не распределятся в НДФЛ и страховые взносы, потому что отсутствуют начисления по данным обязанностям. По окончании квартала, после сдачи декларации/расчетов либо по истечении десяти дней со дня исчисления установленного срока представления таких налоговых деклараций (расчетов) будут отражены обязанности по всем ежемесячным срокам уплаты.

Если денежных средств на ЕНС недостаточно они распределятся пропорционально имеющимся обязанностям с равными сроками уплаты.

При представлении Уведомлений об исчисленных суммах НДФЛ и страховых взносов и уплате платежей на ЕНП своевременно автоматически произведется зачет в счет исполнения конкретной обязанности, с последующим зачислением денежных средств в соответствующий бюджет.

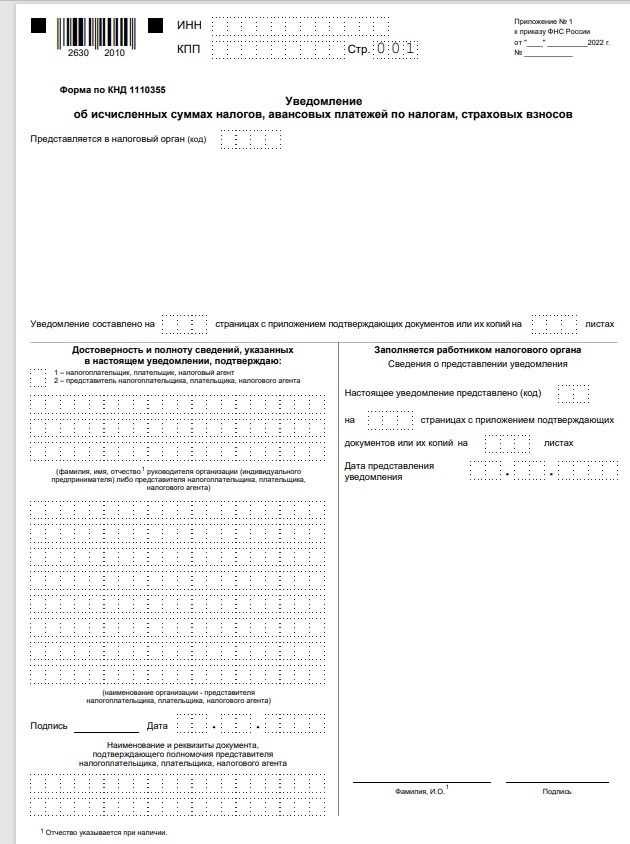

Форма уведомления утверждена приказом ФНС России от 02.11.2022 № ЕД-7-8/1047, в настоящее время находится на регистрации в Минюсте. Согласно проекту выглядеть будет так:

Как подготовиться к переходу на единый налоговый счет

Задача № 1. Разобраться с порядком формирования начального сальдо ЕНС.

Чтобы избежать неприятностей, важно понимать, из чего складывается начальное сальдо ЕНС. Не все переплаты и недоимки будут учтены при его формировании.

Переплата — это излишне уплаченные или взысканные налоги, авансовые платежи, страховые взносы, сборы, госпошлины по исполнительным документам, штрафы, пени и проценты.

Из состава переплаты на 01.01.2023 будут исключены (п. 3, 5 ст. 4 263-ФЗ):

- переплата, со дня возникновения которой на 31 декабря 2022 года прошло больше трех лет;

- переплата по налогу на прибыль, зачисляемому в региональный бюджет (если нет недоимки по этому налогу);

- переплата по НПД, госпошлинам, по которым нет исполнительных документов, сборам за пользование объектами животного мира и водных биологических ресурсов, НДФЛ за выдачу патента иностранным гражданам.

Недоимка — это неисполненные на 31 декабря обязанности по уплате налогов, авансовых платежей, взносов, сборов, госпошлин по исполнительным документам, штрафов, пеней и процентов.

Из состава недоимки на 01.01.2023 будут исключены (п. 2 ст. 4 263-ФЗ):

- недоимка, у которой на 31 декабря 2022 года истек срок взыскания;

- недоимка, оспоренная в суде, решение о взыскании которых на 31 декабря 2022 года приостановлено полностью или частично.

Нужно будет отследить сроки по переплате и по недоимке, по которым истечет срок до 31 декабря 2022 года.

Задача № 2. Провести сверку с налоговыми органами в течение декабря 2022 года в целях выявления некорректных переплат и недоимок.

По телекоммуникационным каналам связи (ТКС) и в личный кабинет налогоплательщика (ЛК) с 30.10.2022 направлены информационные сообщения юридическим лицам и индивидуальным предпринимателям Самарской области.

Главная задача налогоплательщиков – проверить сведения, указанные в сообщении и, в случае несогласия с данными, направить электронный запрос на получение акта сверки, чтобы детально установить причины расхождений. Акт сверки расчетов передается налогоплательщику в электронной форме по ТКС или через ЛК в течение рабочего дня с момента формирования акта. И уже по результатам сверки, при выявлении некорректных (ошибочных) данных в состоянии расчётов с бюджетом, заявитель вышеуказанными способами может обратиться в налоговый орган по месту учета.

Задача № 3. Погасить имеющуюся задолженность с действующим сроком взыскания в целях дальнейшего прозрачного учета по каждому налогу и исключения проблем с начислением пеней.

Задача № 4. Вернуть или зачесть переплату, которой исполняется три года по состоянию на 31.12.2022.

Переплата, которой до 31 декабря 2022 года включительно исполнится больше трех лет, не будет учтена при формировании начального сальдо, и вернуть или зачесть ее в 2023 году уже будет нельзя.

Поэтому, если у налогоплательщика имеется переплата, по которой в четвертом квартале 2022 года заканчивается трехлетний период, необходимо подать заявление на ее возврат или зачет.

Задача № 5. Следить по каналам ТКС и ЛК за поступающей актуальной информацией от своей налоговой инспекции по вопросу реализации института ЕНП.

Дополнительно о ЕНС и ЕНП можно узнать в своей налоговой инспекции.